Một hình thức thanh toán được sử dụng rất nhiều bởi các doanh nghiệp xuất nhập khẩu. Doanh nghiệp đã biết đến thanh toán lc là gì và thư tín dụng là gì hay chưa? trong bài viết dưới đây cùng tìm hiểu kỹ hơn khái niệm thư tín dụng LC và những thông tin đi kèm với phần này.

Thư tín dụng chứng từ – lc là gì?

Thư tín dụng còn có tên gọi là L/C – viết tắt của từ Letter of Credit là thư do ngân hàng phát hành theo yêu cầu của bên mua, cam kết thanh toán cho bên bán khoản tiền nhất định theo hợp đồng trong một thời gian quy định nếu người bán xuất trình được bộ chứng từ thanh toán theo quy định trong L/C.

Ý nghĩa của phương thức thanh toán bằng L/C

Đây là 1 bản cam kết trả tiền hoặc chấp nhận trả tiền chứ không phải dạng hợp đồng hoặc lời hứa từ phía người mua.

Thư tín này dụng do 1 người phát hành nhưng có thể giúp 1 hoặc nhiều người được hưởng lợi. Người phát hành chứng từ này phải là ngân hàng thương mại.

Căn cứ trả tiền của LC thương mại là từ các chứng từ ghi trong LC. Đây là bản cam kết trả tiền cho điều kiện và có thời hạn.

Cuối cùng, thư tín dụng này được nhiều công ty và ngân hàng lựa chọn vì nó đáp ứng được nhu cầu trong thương mại quốc tế.

Trong trường hợp các đối tác ký kết hợp đồng có trụ sở ở những quốc gia khác nhau, LC giúp tăng niềm tin giữa đôi bên, loại bỏ các rào cản để phát triển nền kinh tế.

Trong quá trình giao dịch bằng LC luôn có mặt của ngân hàng thương mại của cả 2 bên với những yêu cầu về chứng từ và giúp 2 bên dung hòa các điều kiện và lợi ích.

Bản chất thư tín dụng chứng từ

Bản chất của thư tín dụng l/c là phương thức thanh toán liên quan đến việc xuất trình bộ chứng từ hợp lệ. Người bán sẽ được đảm bảo thanh toán nếu xuất trình giấy tờ này tại ngân hàng thương mại.

Nói một cách khác, phương thức thanh toán này là một khoản tạm ứng của ngân hàng thương mại dành cho các doanh nghiệp xuất khẩu và nhập khẩu. Sau khi hàng hoá đã về đến tay hoặc được gửi đi thành công sẽ thực hiện thanh toán cho ngân hàng thương mại.

Từ tính chất này có thể suy ra:

- Chỉ những tổ chức tín dụng mới có quyền thực hiện các giao dịch này.

- Do tính độc quyền của ngân hàng nên giao dịch thanh toán này chỉ có thể thực hiện thường xuyên bởi các tổ chức tín dụng.

Ưu nhược điểm của thư tín dụng (L/C)

Ưu điểm của LC

Đối với bên bán:

- Ngân hàng sẽ thanh toán đúng khoản tiền cho bên bán mà không cần biết bên mua có trả tiền hay không. Đây là điều khiến các bên mua có thêm sự tin tưởng đặc biệt trong hoàn cảnh thương mại quốc tế phát triển như hiện nay.

- Không xảy ra tình huống chậm trễ trong việc xử lý chứng từ và chuyển tiền

- Khách hàng có thể chiết khấu LC để có tiền trước cho những công việc cần thiết.

Đối với người mua:

- Tạo lòng tin đối với người bán

- Chỉ khi hàng về đến tay người bán mới cần thanh toán

- Người bán cần tuân thủ mọi quy tắc trong LC nếu không người bán sẽ mất tiền

Đối với ngân hàng thương mại:

- Thu phí dịch vụ (phí mở LC, phí chuyển tiền, phí chỉnh sửa LC…)

- Mở rộng quan hệ trong thương mại quốc tế.

Nhược điểm của L/C

Đối với người bán:

- Nếu không xuất trình được đầy đủ giấy tờ sẽ không được nhận tiền từ ngân hàng

Đối với người mua:

- Thư tín dụng hoạt động độc lập với hoá đơn mua hàng của 2 bên. Vì vậy, nếu bên mua xuất trình đầy đủ giấy tờ LC ngân hàng sẽ tiến hành giải ngân mà không quan tâm hàng đã thực sự chuyển đi hay chưa.

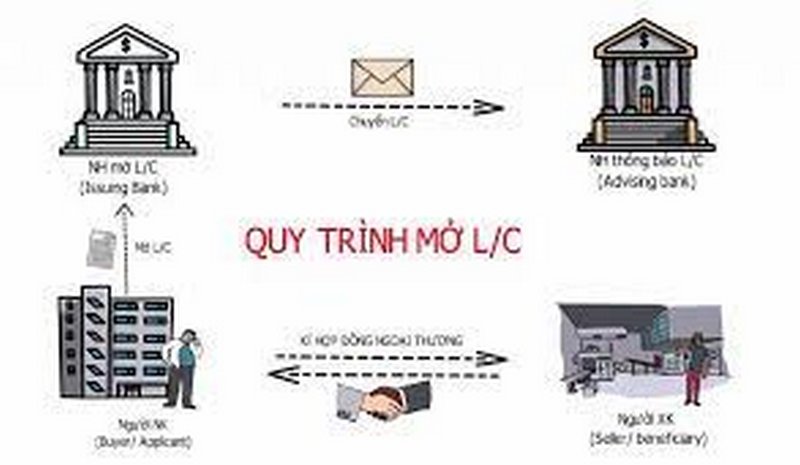

Các bên tham gia thư tín dụng chứng từ

Các bên tham gia chứng từ LC gồm những thành viên sau:

- Người xin mở tín dụng chứng từ: có thể là người mua hoặc người nhập khẩu.

- Người được hưởng thư tín dụng: người bán hoặc người nhập khẩu hàng hoá

- Ngân hàng mở thư tín dụng: ngân hàng đại diện cho bên nhập khẩu

- Ngân hàng thông báo thư tín dụng: ngân hàng đại lý của ngân hàng mở thư tín dụng hoặc ngân hàng bên bán.

- Ngân hàng xác nhận, ngân hàng chiết khấu, ngân hàng trả tiền: các ngân hàng có thể có hoặc không phụ thuộc vào yêu cầu của người mua trong đơn xin mở LC và sự uỷ nhiệm ngân hàng mở LC.

Các loại thư tín dụng chứng từ (L/C)

Các loại tín dụng LC bao gồm:

– Xét về phương diện nghĩa vụ và trách nhiệm có hai loại:

- Thư tín dụng có thể huỷ ngang.

- Thư tín dụng không thể huỷ ngang.

– Xét theo phương diện thanh toán, có hai loại:

- Thư tín dụng trả tiền ngay.

- Thư tín dụng trả chậm.

– Ngoài ra còn một số loại thư tín dụng khác:

- Thư tín dụng không hủy ngang miễn truy đòi.

- Thư tín dụng chuyển nhượng.

- Thư tín dụng tuần hoàn …

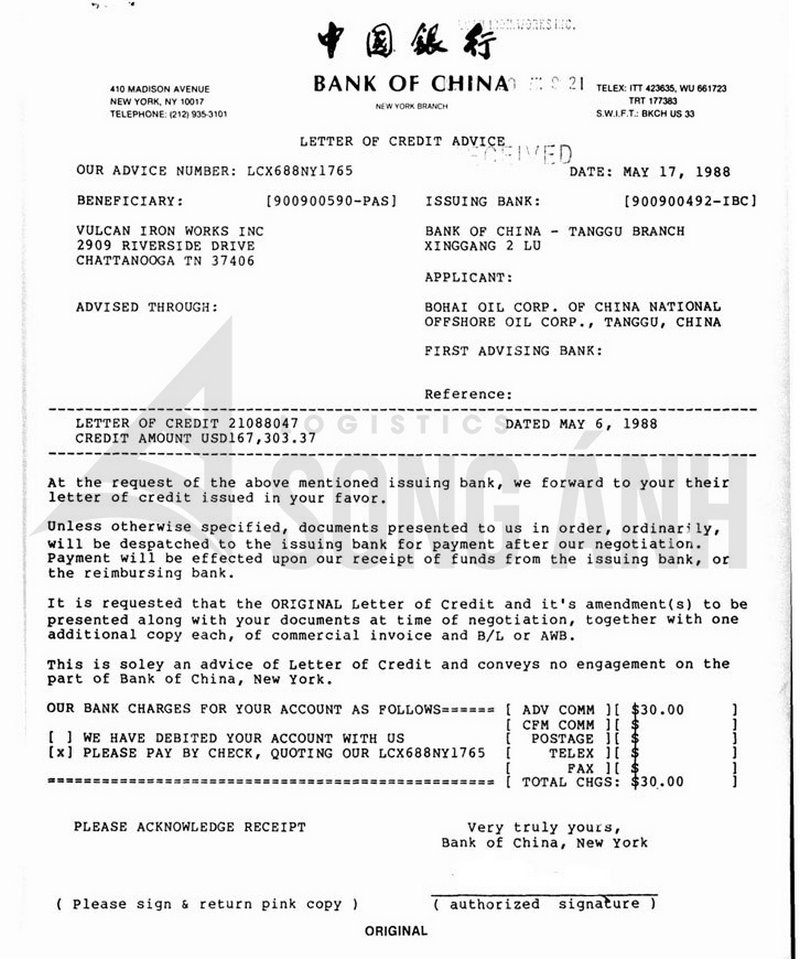

Nội dung của thư tín dụng chứng từ (L/C) gồm có những gì?

Những nội dung cơ bản mà 2 bên cần quan tâm bao gồm:

- Số hiệu

- Địa điểm mở: ngân hàng mở LC cam kết thanh toán cho bên xuất khẩu

- Ngày mở: là ngày bắt đầu ký cam kết ngân hàng với bên xuất khẩu, đây cũng là ngày thư tín dụng LC có hiệu lực. Đây cũng là căn cứ để người xuất khẩu kiểm tra xem bên nhập khẩu có thực hiện việc mở LC như trong hợp đồng thương mại đã thoả thuận.

- Loại thư tín dụng: mỗi một loại thư LC có quyền lợi và nghĩa vụ riêng vì vậy các bên cần đảm bảo mở đúng loại thư mà doanh nghiệp cần.

- Tên địa chỉ của người hưởng thụ

- Số tiền cần thanh toán trong thư tín dụng

- Thời hạn hiệu lực

- Thời hạn trả tiền

- Thời hạn giao hàng

- Những nội dung khác về hàng hoá

- Nội dung về vận tải

- Những chứng từ cần người xuất khẩu xuất trình

- Sự cam kết giải ngân của ngân hàng thương mại

- Những điều kiện đặc biệt khác

Hồ sơ yêu cầu mở L/C cần những gì ?

Theo đúng quy định của pháp luật, khi mở hồ sơ LC cần những giấy từ sau:

- Giấy đăng ký kinh doanh

- Tài khoản ngoại tệ tại ngân hàng, nếu chưa có doanh nghiệp cần tạo một tài khoản ngoại tệ.

- Hồ sơ yêu cầu mở LC bao gồm:

- Giấy đề nghị phát hành tín dụng thư

- Giấy phép nhập khẩu đối với mặt hàng được yêu cầu

- Đối với nhập khẩu uỷ thác, cần có thêm Hợp đồng ủy thác nhập khẩu và Biên bản thoả thuận.

- Đối với tín dụng thư trả chậm, cần có thêm các loại giấy tờ sau: Lịch chuyển tiền thanh toán tín dụng thư, Văn bản xác nhận hãng ký vay, trả nợ người ngoài của Ngân hàng Nhà nước

- Đối với thanh toán chuyển khẩu, cần có thêm Cam kết nguồn thu xuất khẩu, hợp đồn xuất khẩu.

Cách thức mở L/C

Điều kiện mở L/C

Trước tiên, khách hàng cần xem xét thật kỹ khả năng thanh toán LC cho mình yêu cầu ngân hàng thương mại mở:

- Khi quy định mở điều khoản thanh toán bằng LC, khách hàng cần xem xét nguồn vốn để thanh toán cho LC.

- LC phát hành bằng vốn tự có, khách hàng phải ký quỹ 100%

- Trong trường hợp khách hàng không đủ khả năng ký quỹ 100% và có yêu cầu miễn giảm mức ký quỹ, khách hàng cần liên hệ với bộ phận tín dụng để thẩm định yêu cầu và được Giám đốc phê duyệt trước khi thực hiện các bước tiếp theo.

Ký quỹ mở L/C

Như đã nói bên trên, khách hàng cần ký quỹ 100% hoặc xin giấy cấp của Giám đốc bộ phận tín dụng để được miễn giảm.

Thanh toán phí mở L/C

Thanh toán sẽ diễn ra đúng với ngày tháng hoặc trình tự có đề cập trong thư tín dụng. Vì vậy, cả bên xuất khẩu và nhập khẩu đều có thể yên tâm về độ uy tín.

Mối quan hệ giữa LC với hợp đồng ngoại thương

Hợp đồng ngoại thương là cơ sở để mở LC, nhưng đến khi LC được phát hành sẽ hoàn toàn độc lập so với hợp đồng ngoại thương.

Cụ thể, sau khi ký kết hợp đồng ngoại thương, người mua sẽ dựa trên các nội dung và thỏa thuận để thực hiện các hoạt động trong hợp đồng với ngân hàng nước nhập khẩu và phát tín dụng thư cam kết thanh toán cho bên xuất khẩu.

Trên đây là một vài thông tin cơ bản về LC, mong rằng những thông tin trên đây sẽ giúp ích cho doanh nghiệp trong quá trình tìm hiểu và thực hiện mở thư tín dụng LC.

Một số dịch vụ liên quan

Quy trình luân chuyển chứng từ trong xuất nhập khẩu bằng đường biển